Differnece tra cause e cura del ciclo commerciale - Keynesian & Hayekian Views Differenza tra

Introduzione

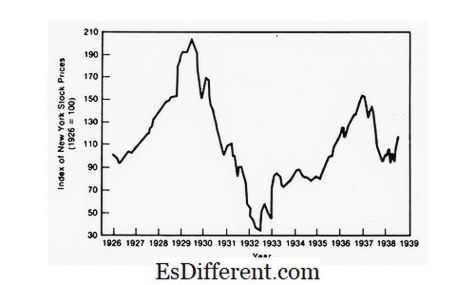

Il dibattito tra due studiosi di economia contemporanea del XX secolo, John Maynard Keynes d'Inghilterra e Friedrich Hayek d'Austria, il protagonista pro-laisez-faire, per quanto riguarda le cause e i rimedi dei cicli commerciali rimane uno dei feroci sostenitori dei loro rispettivi seguaci per l'ultimo otto decenni, e continua ad essere riconosciuto come la discussione macroeconomica del secolo. Il dibattito ebbe origine nel retroterra della grande depressione degli anni '30, che indusse i due economisti a scoprire le ragioni del ciclo economico e strutturò le loro misure propagate che presumibilmente arresterebbero le fluttuazioni dell'economia, fermando il down-swing e metti l'economia al centro.

Questo articolo è un tentativo di uno studio comparativo delle percezioni che Keynes & Hayek nutriva riguardo a cause di fluttuazioni cicliche, in particolare perché l'economia crolla, e come il down-swing costruisce un disoccupazione, bassi livelli di investimento, produzione e reddito possono essere fissati e l'economia potrebbe essere messa sulla strada dello sviluppo attraverso misure fiscali o misure monetarie da parte del governo.

Teoria di Keynes

Cause

Anche prima del suo capolavoro "Teoria generale del reddito, dell'occupazione e dei soldi" nel 1936, Lord Keynes espresse le sue opinioni sulle cause e sui rimedi di ciclo economico nel suo libro meno noto "Trattato sul denaro" nel 1930. Tuttavia, la Teoria Generale di Keynes, oltre a spiegare ciò che determina in qualsiasi momento il livello prevalente di reddito, produzione e occupazione, fornisce anche spiegazione del ciclo economico, poiché i cicli economici non sono altro che variazioni ritmiche nei livelli complessivi di reddito, produzione e occupazione .

Tuttavia vale la pena notare che la Teoria Generale di Keynes non è una teoria del ciclo economico. Piuttosto è più e allo stesso tempo meno di una teoria del ciclo economico. È più di una teoria del ciclo economico in quanto fornisce una spiegazione generale del livello di equilibrio dell'occupazione, del tutto indipendente dalla natura fluttuante dei cambiamenti nel mondo del lavoro, ed è meno di una teoria del ciclo economico completa in quanto non fornisce un resoconto dettagliato del varie fasi dei cicli commerciali, né esamina da vicino i dati empirici delle fluttuazioni commerciali, cosa che ci si potrebbe aspettare da una teoria completa del ciclo economico.

Secondo Keynes, la ragione principale dei cicli commerciali o delle fluttuazioni negli affari sono le fluttuazioni nel tasso di investimento, che a sua volta è causato dalle fluttuazioni dell'efficienza marginale del capitale .Il tasso di interesse, un altro fattore determinante dell'investimento non è altamente suscettibile alle fluttuazioni e rimane più o meno stabile. Non ha alcun ruolo significativo nelle fluttuazioni cicliche negli affari. Ma va notato che a volte rinforza e addirittura integra il fattore primario i. e. efficienza marginale del capitale (MEC). Il termine è stato coniato da Keynes per indicare il tasso di profitto atteso dai nuovi investimenti. Quindi Keynes dice che è il cambiamento di aspettativa sul tasso di profitto derivante da nuovi investimenti che dà origine a fluttuazioni nelle attività economiche.

La fluttuazione del MEC o il tasso di profitto previsto avvengono a causa di due motivi: (i) cambiamenti nel rendimento potenziale dei beni capitali e (ii) variazioni nel costo di fornitura dei beni capitali. Le fluttuazioni nel costo della fornitura di beni strumentali agiscono come secondarie e complementari ai cambiamenti nella resa prospettica di nuovi beni capitali (investimento). È il rendimento prospettico dei beni capitali che rende il MEC instabile e persino soggetto a fluttuazioni violente . Alla fine del boom, e il declino economico inizia, il rendimento potenziale e il MEC diminuiscono a causa della crescente abbondanza di beni capitali. Questo è un fatto oggettivo che genera un'ondata di aspettative pessimistiche, che è un fatto psicologico . Questo pessimismo spinge ulteriormente verso il basso il rendimento potenziale e in cambio il MEC. Pertanto, il movimento al ribasso della curva di attività economica è spiegato dalla caduta del MEC. A causa della caduta degli investimenti in MEC diminuiscono anche gli investimenti, che a loro volta riducono il livello di reddito. L'effetto moltiplicatore si colloca in Un dato calo degli investimenti si riflette in un calo più che proporzionale del livello di reddito . Poiché il reddito diminuisce rapidamente, abbassa anche il livello di occupazione.

La fase di oscillazione i. e. la recessione al recupero del ciclo commerciale potrebbe essere compresa nella stessa logica con un'applicazione inversa. L'inizio del ciclo è innescato dal revival di MEC. La porzione del ciclo tra il punto di virata superiore e il punto di virata inferiore è condizionata da due fattori:

a) Tempo necessario per lo stock di capitale in eccesso a completo esaurimento.

b) Tempo necessario per assorbire lo stock in eccesso di prodotti finiti rimasti dal momento del boom.

A causa dei due precedenti motivi, si avvertirebbe la scarsità di beni capitali. Ciò aumenterebbe il MEC e la resa futura . Avrebbe creato un'atmosfera di ottimismo a tutto tondo, che avrebbe indotto gli uomini d'affari a fare ulteriori investimenti. L'effetto moltiplicatore funzionerebbe nella direzione positiva, i. e. dato l'aumento degli investimenti darebbe un aumento più che proporzionale delle entrate. Questo metterà il motore economico sulla mossa verso l'alto, e alla fine il boom entrerà in funzione.

Soluzione

Keynes ritiene che il down-swing del ciclo commerciale si verifichi mentre l'investimento reale scende al di sotto del risparmio. Durante il periodo di riduzione degli investimenti privati, il governo dovrebbe adeguare l'esborso di capitale dello stato e degli enti pubblici per far fronte al calo degli investimenti privati.Quindi lo squilibrio nel risparmio e negli investimenti verrebbe spazzato via e l'economia rimarrebbe stabile. Durante la depressione, il deficit di investimenti deve essere compensato dall'aumento degli investimenti statali e del settore pubblico, e con l'aumento della ripresa e l'aumento degli investimenti privati, il governo dovrebbe ridurre drasticamente le spese. Sul versante delle entrate, durante la depressione, il governo deve ridurre i tassi e le tasse, e il contrario da fare durante la ripresa. Per dirla in un altro modo, il governo dovrebbe preparare il budget del deficit durante la depressione e il budget in eccesso durante la ripresa.

Pertanto, secondo Keynes, la politica fiscale, nota anche come gestione anticiclica delle finanze pubbliche, può essere attuata sia con il metodo delle spese che con il metodo del reddito. Tra i due, il metodo di spesa è più efficace, poiché il metodo del reddito lascia l'intero terreno agli investitori privati, che potrebbero non essere in grado di dirigere gli investimenti nei canali più desiderati. Tuttavia la combinazione dei due potrebbe dare il miglior risultato.

Teoria di Hayek

Cause

Il neo-romanziere e membro del KLSE Friedrich A. Hayek ritiene che il boom sia il risultato di investimenti eccessivi e considera la depressione come il correttivo necessario per gli squilibri legati al boom. Gli investimenti durante il boom diventano eccessivi e ciò si riflette nella più rapida espansione dei beni capitali rispetto ai beni di consumo durante l'oscillazione verso l'alto del ciclo commerciale. Durante la depressione, mentre gli investimenti si restringono, le industrie dei beni capitali soffrono più delle industrie di beni di consumo. Sebbene Hayek non consideri il ciclo commerciale come un fenomeno puramente monetario, tuttavia attribuisce la disparità tra il tasso di crescita delle industrie dei beni capitali e quello delle industrie dei beni di consumo all'elasticità del sistema bancario. La teoria monetaria dell'eccessivo investimento di Hayek si basa sulla distinzione operata da Wicksell tra tasso d'interesse naturale e tasso d'interesse di mercato. Il tasso naturale di interesse è il tasso al quale la domanda di fondi solitari è uguale alla fornitura di risparmio volontario, mentre il tasso di interesse di mercato è il tasso prevalente nel mercato e determinato dall'uguaglianza di domanda e offerta di moneta. Hayek dice che finché il tasso naturale di interesse è uguale al tasso di interesse di mercato, l'economia rimane in equilibrio. Quando il tasso di interesse di mercato scende al di sotto del tasso naturale, l'economia è testimone della prosperità. Un aumento delle opportunità di investimento è alimentato da un minore tasso di interesse, e c'è incoraggiamento tra i produttori ad adottare metodi di produzione sempre più circoscritti, e di conseguenza, poiché esiste una piena occupazione, le risorse vengono sempre più spostate dalle industrie dei beni di consumo a industrie di divinità capitali mediante il salvataggio forzato . Il risparmio forzato emerge dalla riduzione del consumo di beni di consumo a causa della diminuzione della produzione e del conseguente aumento del prezzo. Questo risparmio forzato viene canalizzato nella produzione di beni capitali. La concorrenza tra i fattori di produzione aumenta il loro prezzo. In questo modo si verifica un eccessivo investimento monetario sui fattori di produzione e l'economia sperimenta la prosperità e il boom .Ma boom non esiste per lang. L'aumento del costo dei fattori riduce il profitto delle industrie di beni capitali e i produttori si scoraggiano a investire di più. Di conseguenza, il tasso naturale di interesse diminuisce e le banche applicano una pausa sull'erogazione del prestito. L'aumento del costo dei fattori di produzione riduce il profitto e la domanda di fondi solabili da parte dei produttori diminuisce e di conseguenza aumenta il tasso di interesse del mercato.

Questo imposta il down-swing del ciclo, in cui la produzione e l'occupazione cadono e alla fine crolla.

Rimedio

Hayek, essendo un pro laissez-faire forte, opina che, mentre la depressione si riversa nelle banche, stimola una nuova offerta di denaro mentre i soldi inutilizzati si accumulano nelle banche. Il tasso di interesse di mercato scende e i produttori si riempiono di investimenti. Un'atmosfera di ottimismo si ripresenta nell'economia e l'economia inizia a sperimentare il recupero e inizia la risalita del ciclo che culmina al boom.

Riepilogo

(i) Keynes ha sostenuto misure fiscali per combattere il ciclo economico, mentre Hayek era favorevole alla misura monetaria.

(ii) Fino al 1970, la raccomandazione di Keynes sul ruolo positivo del governo come attore economico, specialmente durante la crisi economica, era dominante nella fraternità dell'economia globale. A partire dagli anni '70, la forte ideologia del laissez faire di Hayek ha iniziato a essere riconosciuta.

(iii) Sebbene Keynes non fosse attivamente a favore di alcuna pianificazione governativa, riteneva che il governo potesse svolgere un ruolo positivo nel regolare l'economia. Hayek credeva nell'economia di libero mercato e la domanda di mercato e le dinamiche di approvvigionamento potevano agire come rimedio per il ciclo economico.